La carta de Warren Buffett a los accionistas de Berkshire Hathaway, del año 2000, ocupa 21 páginas. Pues bien, llevo traducidas 9, dado que quería publicar todas las cartas a partir de 2000 en castellano. Pero finalmente acabo de renunciar. El mundo de la traducción no ha perdido un gran activo conmigo, os lo aseguro. La traducción que estoy haciendo es infumable, no hay por donde cogerla, y para alguien que hable inglés, pero nada, un poquito, le va a ser más fácil leerla en ese idioma que la basura que había escrito.

Aquí tenéis todas las cartas desde el año 1977.

Tabla de Contenidos

El caso es que en esa carta, Buffet, habla del “float” por lo menos cuatro mil cuarenta y cuatro veces. Este concepto lo utiliza cada vez que hace referencia a una compañía de seguros (Berkshire posee algunas), y os aseguro que lo hace muy a menudo. En la carta que he hecho referencia Warren Buffett dice: “Para entender Berkshire, entonces, se hace necesario entender cómo evaluar una compañía de seguros. La clave está en: (1) la cantidad de flotación (float) que genera la compañía; (2) su coste; y (3) la más importante de todas, las perspectivas a largo plazo de ambos factores.”

Se me encendió la bombilla, dado que si habéis leído el análisis, por decirlo de alguna manera, de Unum, sabréis que lo necesito. Voy a tratar de explicarlo siguiendo el ejemplo de una empresa llamada Mentira y, si sale bien, será un requisito auto impuesto para cada compañía de seguros que analice (por decirlo de alguna manera).

Iré siguiendo dos artículos de Dave Ahern, de einvestingforbeginners.com cuyos enlaces dejo en el último apartado, y donde se explica ese concepto y como calcularlo e interpretarlo para gente como yo. Estoy un poco más cerca de saber como piensa el sr. Buffett.

#. El Float de una aseguradora

Como no hay traducción del concepto “float” al que Buffett hace referencia, me voy a estar refiriendo a él con el mismo término que lo hace el oráculo de Omaha.

Todos sabemos cómo funciona un seguro, imagino. El tomador hace un pago (mensual, anual) de un dinero a cambio de un servicio, retribución o lo que sea, “en caso de”. Yo por ejemplo, solo tengo un seguro, que es el del coche -que por cierto, no creo que le queda mucho tiempo de vida- por el cual pago una prima de 270€ anuales.

Digamos que he pagado esa prima por 15 años, con lo cual la prima total hasta ahora ha sido de 4050€. El año 2021 no he presentado ni un parte ni nada por el estilo, por lo que mi aseguradora ha cobrado 270€ a cambio de nada. Hace 15 años que tengo el coche, y si no recuerdo mal solo he tenido que usar el seguro una vez. El año pasado, ni más ni menos. Se me jodió la burra en setiembre en medio de la autovía del Mediterráneo (a 400km de casa y 350km de destinación), y la verdad es que no me puedo quejar; en 1h recogieron el coche y lo llevaron a un parking de coches (era viernes por la tarde además), me recogieron a mí en taxi y me llevaron a destinación.

El lunes siguiente llevaron el coche a mi mecánico de confianza, a 400km de donde había petado. Pongamos que todo ese tinglado les costó 1000€ (que no, que fue menos).

Buena historia, sí sí. El caso es que el Float es la diferencia entre las primas cobradas y el dinero “devuelto” al asegurado. Por lo tanto, con mi seguro, el float de la aseguradora del 2021 es 270€ y el total, en 15 años, 3050€. La aseguradora tiene un float conmigo del maldito 75%. Por eso hay aseguradoras, básicamente. Y si pudieran tenerme todas a mi como cliente estarían encantadas.

No os penséis que el float normal es el que tiene mi aseguradora conmigo, no. La mayoría de los años, las primas que cobran las aseguradoras, no cubre el gasto de las reclamaciones que han pagado. Por ese motivo las aseguradoras invierten el dinero que reciben en primas, y por eso mantener el float positivo es tan importante.

Bueno, pues ahora vamos a calcular el float pero a lo grande. Vamos a calcular el float de Mentira Insurances para aprender a hacerlo..

#. Balance de Situación

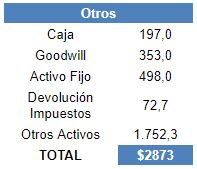

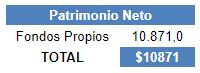

Siguiendo los pasos de Dave Ahern, estructuramos el balance en 3 apartados; (i)inversiones, (ii)primas a recibir por pólizas y (iii)otros. Los activos totales de Mentira, $70.625,8 millones, quedarían repartidos así:

Referente el pasivo de la empresa, $70.625,8 millones, haremos lo mismo:

#. Float Resultante

Mi primera reacción al leer el artículo de Dave (cuando lo leí en la carta de Buffett del 2000 no entendí nada) por primera vez fue deducir que debería restar, del activo (pólizas related), el pasivo (pólizas related), que ese sería el float de la empresa. Pero no, es al contrario. Necesito tiempo para sacar los entresijos de las cosas pero al final las acabo comprendiendo.

Float = Dinero de los asegurados que tenemos – Dinero de los asegurados que no tenemos. El pasivo es el dinero que deberemos pagar, ¡pero que todavía lo tenemos! El activo (póliza related) es dinero que, por el contrario, tendremos, ¡pero que no tenemos aún!

Float = $53521,6 – $18141,8 = 35379,8 millones

Gran parte del float, sino todo, las compañías lo utilizan para inversiones, en renta fija la mayoría, por lo que a mayor float más beneficio.

#. Combined Ratio

Por otro lado tenemos el ratio combinado, que se utiliza para medir la rentabilidad de las operaciones de una compañía de seguros y con el que podemos interpretar el coste de flotación.Se expresa en % y lo que queremos es un valor inferior al 100%, lo que quiere decir que los seguros que hacen son rentables para ellos. En ocasiones si este ratio es superior al 100%, pero sacan retornos de otras inversiones (hipotecas, bienes raíces…), la compañía será rentable igual, pero el negocio de los seguros no. (Tampoco esperemos grandes rentabilidades, que eso no va así. Hasta un 1% sería bueno)

Dejo la fórmula y el cálculo del ratio para Mentira Inusrances, y podéis encontrar más información el artículo de Dave Ahern. Es una muy buena manera de entender cómo funcionan las aseguradoras.

Combined Ratio = Pérdidas incurridas + Gastos / Primas cobradas = Loss Ratio + Expense Ratio

Este ratio no funciona con seguros de vida, así que hay que tenerlo en cuenta para aseguradoras que, a diferencia de Mentira, operen con seguros de vida. En ese caso se debe restar el valor de esas operaciones en cada apartado. En el artículo de Dave Ahern está bien explicado.

#. Ratio de Pérdida

El Loss Ratio mide el total de las pérdidas incurridas por seguros en relación las primas obtenidas, con lo que el valor que obtengamos debe ser los más pequeño posible, dado que la rentabilidad será más alta.

Loss Ratio = 8972,9 / 9378,1 = 95,6%

AVISO: El Ratio combinado no se puede utilizar en compañías de seguros de vida o, por lo menos, no tener en cuenta esa parte de una aseguradora al calcularlo.

Por lo tanto, al calcular el Loss Ratio de una empresa con seguros de vida, deberíamos restar, tanto de la prima como de los gastos, los importes relacionados con estos seguros.

#. Ratio de Gastos

El ratio mide el porcentaje de los ingresos por primas que la empresa destina a cubrir los gastos de la compañía.

Expense Ratio = (606,1 + 1057,3 + 953,2 + 996,6) / 9378,1 = 38,5%

Lo dicho en el punto anterior; para que este ratio funcione, deberíamos restar la parte de los valores relacionada con seguros de vida. En el artículo de Dave Ahern lo tienen en cuenta. En breve analizaré AllState y mi intención es aplicar lo aprendido en este artículo para calcular la rentabilidad de la compañía.

Combined Ratio = 95,6% + 38,5% = 134,1%

Acorde estos cálculos, las operaciones de seguros de Mentira Insurance no son suficientemente rentables. A no ser que tenga unas rentabilidades de sus inversiones mayor al 34,1%, esta compañía está destinada a desaparecer. Y para que crear una compañía de seguros si eres capaz de invertir con rentabilidades superiores al 30%..

Bueno, me parece que este artículo es una puta mierda comparado con los originales, pero os aseguro que (creo) que me ha servido de mucha utilidad. El autor del blog Einvesting for beginners se ha ganado un lector.

#. Documentación

- Carta anual de Warren Buffett a los accionistas de Berkshire Hathaway del año 2000

- Ahern, Dave (2019). Float: How Insurance Companies Can Leverage Buffett’s Secret to Wealth. Investing for Beginners. Disponible en https://einvestingforbeginners.com/insurance-float-ahern/

- Ahern, Dave (2019). Combined Ratio – How to Calculate it With Examples. Investing for Beginners. Disponible en https://einvestingforbeginners.com/combined-ratio-aher/